Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

Чистый денежный поток. Экономический смысл

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость ) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value ). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Оценка значений показателя NCF

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

Формула расчета чистого денежного потока

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

NCF – чистый денежный поток;

CI (Cash Inflow ) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow ) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

![]() где:

где:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

Пример расчет чистого денежного потока

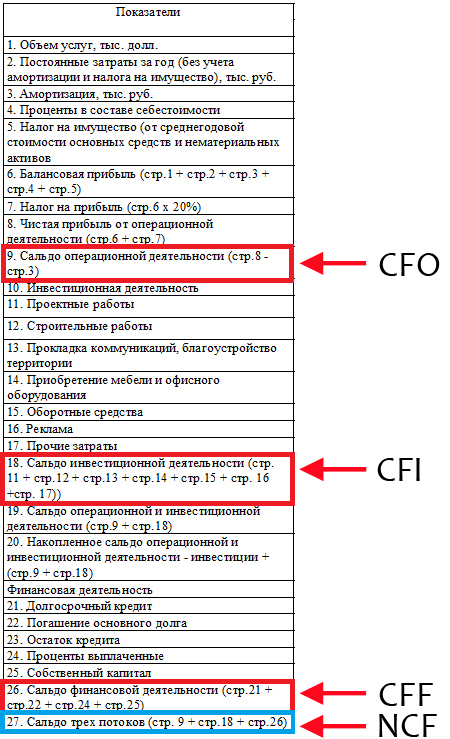

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF ) – это денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE ) – это денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

EBIT (Earnings Before Interest and Taxes ) – прибыль до уплаты налогов и процентов;

СNWC (Change in Net Working Capital ) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

Capital Expenditure ) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

CFO (C ash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE )

Формула оцени свободного денежного потока капитала имеет следующий вид:

NI (Net Income ) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure );

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV, Net Value )

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series )

- Чистая норма доходности (NRR, Net Rate of Return )

- Чистая будущая стоимость (NFV, Net Future Value )

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return )

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return )

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value )

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.

В данном разделе приведен глоссарий в тех же формулировках, что и на сайте Минэка

.

CAPM

Модель ценообразования активов (Capital asset pricing model).

CAPM = безрисковая ставка + коэффициент бета× рыночная премия+ премии за риск (для малых компаний, специфический для компании).

CFF

Денежный поток от финансовой деятельности (Cash from financing activities).

CFF = Поток от эмиссии акций - Выкуп акций + Новые займы - Погашения займов - Выплаты дивидендов (упрощенно)

CFI

Денежный поток от инвестиционной деятельности (Cash from investing activities).

CFI = Поток от продажи финансовых активов и ОС - Инвестиции в ОС - Покупка финансовых активов (упрощенно)

CFO

Денежный поток от операционной деятельности (Cash from operating activities).

CFO = чистый денежный поток от операций после уплаты налогов и процентов = Чистая прибыль + Амортизация - Изменение оборотного капитала (упрощенно)

EBIT

Прибыль до вычета процентов и налога на прибыль (Earnings before interest and tax).

EBIT = Выручка - Себестоимость - Коммерческие и управленческие расходы

EBITDA

Прибыль до вычета процентов, налога на прибыль и амортизации (Earnings before interest, tax, depreciation and amortization).

EBITDA = EBIT + Амортизация

EPS

Чистая прибыль на одну акцию (Earnings per share).

EPS = (Чистая прибыль - Дивиденды на привилегированные акции) / Средневзвешенное число обыкновенных акций, находившихся в обращении

EV/EBITDA

Business enterprise value to Earnings before interest, tax, depreciation and amortization.

Мультипликатор рыночной стоимости инвестированного капитала к прибыли до вычета процентов, налога на прибыль и амортизации

EV/Sales

EV / Выручка (Enterprise value to Sales).

Мультипликатор рыночной стоимости инвестированного капитала к выручке

EV/Объемы запасов

Мультипликатор отношения рыночной стоимости бизнеса к объему запасов в натуральном выражении.

IRR

Внутренняя норма доходности (Internal rate of return).

NOPAT

Чистая операционная прибыль после налогов (Net operating profit after tax).

NOPAT = EBIT*(1-Налог на прибыль)

NPV

Чистый приведенный доход (Net present value).

Нажмите на картинку для увеличения

P/BV

Price to Book Value Multiple. Мультипликатор отношения рыночной стоимости собственного капитала к балансовой стоимости собственного капитала, Цена / Балансовая стоимость собственного капитала.

P/E

Price to Earnings Multiple. Мультипликатор рыночной стоимости собственного капитала к чистой прибыли, Цена / Чистая прибыль.

ROE

Рентабельность собственного капитала (Return on Equity).

ROE = (Чистая прибыль) / (Собственный капитал)

ROE = (Чистая прибыль) / (Совокупные активы) × (Совокупные активы) / (Собственный капитал)

RОА

Рентабельность активов (Return on Assets).

ROA = (Чистая прибыль) / (Совокупные активы)

Безрисковая ставка

Risk free rate. Процентная ставка доходности, которую инвестор может получить на свой капитал, при вложении в наиболее ликвидные активы, характеризующиеся отсутствием или минимальным возможным риском невозвращения вложенных средств.

Бета актива i

Мера риска. Ковариация актива i с рыночным портфелем/Дисперсия рыночного портфеля.

Бета безрычаговая

Бета безрычажная, бета без учета финансового рычага, бездолговая бета (Beta unlevered).

Бета безрычаговая = Бета рычаговая /

Бета рычаговая

Бета рычажная, бета c учетом финансового рычага, долговая бета (Beta (re)levered).

Бета рычаговая = Безрычаговый коэффициент бета×

Валовая прибыль

Разница между выручкой и себестоимостью реализованной продукции или услуги.

Взаимозависимые активы

Contributory assets. Активы (материальные и нематериальные), участвующие в формировании денежного потока.

Денежный поток на инвестированный капитал

Денежный поток на фирму, Денежный поток для всего инвестированного капитала (Free cash flows to firm (FCFF)).

FCFF = EBIT*(1-Налоговая ставка) + Амортизация - Капитальные затраты - Изменение неденежного оборотного капитала.

FCFF = CFO – Капитальные затраты + Расходы на выплату процентов*(1-налоговая ставка)

Денежный поток на собственный капитал

Free cash flows to equity (FCFE).

FCFE = Чистая прибыль + Амортизация – Капитальные затраты – Изменение неденежного оборотного капитала + (Новый долг – Погашение долга)

Дисконтирование на конец периода

Нажмите на картинку для увеличения

Дисконтирование на начало периода

Нажмите на картинку для увеличения

Дисконтирование на середину периода

Нажмите на картинку для увеличения

Дисконтный множитель (фактор дисконтирования)

Коэффициент дисконтирования. Коэффициент, умножение на который величины денежного потока будущего периода дает его текущую стоимость.

Интервальные мультипликаторы

Доходные мультипликаторы.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности = (денежные средства + краткосрочные финансовые вложения) / краткосрочные обязательства.

Коэффициент оттока клиентской базы

Коэффициент выбытия (Сhurn rate).

Доля клиентов, выходящих из состава клиентской базы за период (к общему количеству клиентов на начало периода).

Коэффициент выбытия = Количество единиц, выбывших в течение периода / Количество активных единиц на начало периода

Коэффициент покрытия

Коэффициент текущей ликвидности, коэффициент общей ликвидности, общий коэффициент покрытия.

Коэффициент покрытия = текущие активы / краткосрочные обязательства

Лицензиар

Сторона, передающая в соответствии с лицензионным договором лицензиату право на использование объекта лицензии.

Лицензиат

Сторона в лицензионном договоре, приобретающая у правообладателя (Лицензиара) ограниченное право использования результатов интеллектуальной деятельности и приравненных к ним средств индивидуализации.

Метод дисконтированных денежных потоков

Метод дисконтированных денежных потоков основывается на предпосылке, что стоимость бизнеса (предприятия) равна текущей стоимости будущих денежных потоков, которые будут получены в условиях меняющихся потоков дохода.

Стоимость = Сумма текущих стоимостей денежных потоков прогнозного периода + текущая стоимость денежного потока постпрогнозного периода

Метод капитализации доходов

Метод капитализации доходов основывается на предпосылке, что стоимость бизнеса (предприятия) равна текущей стоимости будущих доходов, которые будут получены в условиях стабильного потока доходов.

Стоимость = Доход / Ставка капитализации

Метод ликвидационной стоимости

Чистая выручка, получаемая после реализации активов организации с учетом погашения имеющейся задолженности и затрат, связанных с реализацией активов и прекращением деятельности организации, ведущей бизнес.

Метод рынков(а) капитала

Основан на информации о ценах акций аналогичных компаний открытого типа на мировых фондовых рынках.

Метод скорректированных чистых активов

В рамках метода чистых активов стоимость определяется как разница между величиной рыночной стоимости активов и обязательств.

Метод сравнимых сделок

Метод сделок. Основан на информации о продажах пакетов акций или компании целиком (слияния/присоединения).

Метод освобождения от роялти

Основан на анализе потока доходов в случае заключения лицензионного договора.

Метод преимущества в себестоимости

Основан на анализе величины экономии на затратах в результате использования НМА.

Метод избыточных прибылей

Избыточные прибыли предприятию приносят неотраженные на балансе нематериальные активы, обеспечивающие доходность выше среднеотраслевого уровня.

Метод стоимости замещения (НМА)

Учет затрат на создание НМА по стоимости замещения.

Метод восстановительной стоимости (НМА)

Учет затрат на создание НМА по стоимости воспроизводства.

Модель Гордона

Модель Гордона используется для оценки фирмы, которая находится в устойчивом состоянии.

Расчет стоимости основан на капитализации дохода в последний год прогнозного периода или в первый год постпрогнозного периода.

Как правило, соблюдается равенство величины капиталовложений и амортизации при построении денежного потока

Моментные мультипликаторы

Балансовые мультипликаторы.

Оборачиваемость активов

Коэффициент оборачиваемости активов = Выручка/Среднегодовая величина активов (величина активов на конец периода)

Операционная прибыль

Прибыль от продаж.

Прибыль от основной (обычной) деятельности, равная разности между выручкой и расходами по основной деятельности (в последние включаются прямые и операционные расходы);

разница между валовой прибылью и операционными расходами

Премия за контроль

Control premium. Стоимостное выражение преимущества, связанного с владением контрольным пакетом акций

Премия за риск инвестирования в акции

Equity risk premium

Прибыль до налогообложения

Прибыль до налогообложения = EBIT - Финансовые расходы

Рентабельность продаж

Маржинальность продаж (Sales margin).

Рентабельность продаж = Прибыль от продаж/Выручка

Рентабельность продаж по чистой прибыли

Чистая рентабельность (Net income margin).

Рентабельность продаж по чистой прибыли = Чистая прибыль/Выручка

Рыночная капитализация

Market capitalisation (MC).

Рыночная стоимость всех выпущенных в обращение акций компании, рассчитанная на основе котировок

Рыночная стоимость инвестированного капитала

Business enterprise value.

Нажмите на картинку для увеличения

Рыночная стоимость собственного капитала

Equity value.

Скидка за недостаток ликвидности

Discount for the lack of liquidity. Величина, на которую уменьшается стоимость для отражения недостаточной ликвидности объекта оценки.

Скидка за неконтрольный характер пакета

DLOC (Discount for Lack of Control).

DLOC = 1 - {1 / (1 + Премия за контроль)}

Собственный оборотный капитал

Net working capital.

Собственный оборотный капитал = Дебиторская задолженность + Запасы - Кредиторская задолженность

Средневзвешенная стоимость капитала

Стоимость инвестированного капитала (Cost of invested capital, WACC).

WACC = Стоимость собственного капитала × [собственный капитал /(долг + собственный капитал)] + стоимость долга × [долг /(долг + собственный капитал)] × {1 - ставка налога на прибыль}

Ставка дисконтирования

Discount rate. Процентная ставка, используемая для приведения прогнозируемых денежных потоков (доходов и расходов) к заданному моменту времени, например, к дате оценки.

Стоимость долга

Стоимость заемного капитала. Cost of debt

Стоимость собственного капитала

Cost of equity.

Доходность, которую инвесторы ожидают от инвестиций в собственный капитал

Терминальная стоимость

Terminal Value (TV). Реверсия, постпрогнозная стоимость.

Стоимость денежного потока в постпрогнозном периоде

Терминальный период

Постпрогнозный период (Terminal period).

Период, следующий за последним прогнозным периодом, когда деятельность компании стабилизируется

Терминальный поток

Денежный поток в постпрогнозном периоде (Terminal Cash Flow).

Цикл оборотного капитала

Период оборачиваемости (Working capital cycle).

Коэффициент оборачиваемости дебиторской задолженности = Выручка/Средний остаток дебиторской задолженности (величина дебиторской задолженности на конец периода)

Коэффициент оборачиваемости запасов = Себестоимость/Средний остаток запасов (величина запасов на конец периода)

Коэффициент оборачиваемости кредиторской задолженности = Себестоимость/Средний остаток кредиторской задолженности (величина кредиторской задолженности на конец периода)

Оборачиваемость в днях = 365 (360) /Коэффициент оборачиваемости

Чистая прибыль

Чистая прибыль = Прибыль до налогообложения - Налог на прибыль

Чистые активы

Величина, определяемая путем вычитания из суммы активов организации, суммы ее обязательств.

Согласно приказу Минфина России от 28.08.2014 №84н «Об утверждении порядка определения стоимости чистых активов»

Чистый долг

Net debt.

Чистый долг = Долгосрочные и краткосрочные обязательства - Денежные средства и их эквиваленты,

Если оцениваемый бизнес может существовать неопределенно. долго, прогнозирование на достаточно длительный срок даже при стабильной экономике затруднительно.

Поэтому весь срок функционирования компании делят на два периода: прогнозный, когда оценщик с достаточной точностью определяет динамику развития компании, и постпрогнозный (остаточный), когда рассчитывается некий средний умеренный темп роста.

Важно правильно определить продолжительность прогнозного периода, при этом учитываются возможность составления реалистичного прогноза денежных потоков и динамика доходов в первые годы.

2-й этап. Выбор модели денежного потока.

При оценке бизнеса применяется либо модель денежного потока для собственного капитала, либо модель денежного потока для инвестированного капитала.

Денежный поток (ДП) для собственного капитала рассчитывается следующим образом:

ДП = Чистая прибыль + Амортизация +(-) Уменьшение (прирост) собственного оборотного капитала - Капитальные вложения + (-) Прирост (уменьшение) долгосрочной задолженности.

Расчет, основу которого составляет денежный поток для инвестированного капитала, позволяет определить суммарную рыночную стоимость собственного капитала и долгосрочной задолженности.

Денежный поток для инвестированного капитала определяется по формуле

ДП = Прибыль после налогообложения + Амортизационные отчисления +(-) Уменьшение (прирост) собственного оборотного капитала - Капитальные вложения.

Следует учесть, что при расчете денежного потока на весь капитал необходимо к величине чистой прибыли добавить проценты на обслуживание долга, скорректированные на ставку налога на прибыль, так как инвестированный капитал работает не только на создание прибыли, но и на выплату процентов по кредитам.

Денежный поток можно прогнозировать как на номинальной основе (в текущих ценах), так и с учетом фактора инфляции.

3-й этап. Расчет денежного потока для каждого прогнозного года.

На этом этапе анализируется информация о планах руководства по развитию компании в ближайшие годы и о динамике стоимостных и натуральных показателей работы предприятия за два-четыре года, предшествующих дате оценки. Эта информация сопоставляется с отраслевыми тенденциями для определения реалистичности планов и стадии жизненного цикла компании.

Существуют два основных подхода к прогнозированию денежного потока: поэлементный и целостный. Поэлементный подход допускает прогнозирование каждой составляющей денежного потока. Целостный подход предполагает расчет величины денежного потока в ретроспективный период и его дальнейшую экстраполяцию, которая может проводиться на два-три года вперед.

Поэлементный подход более сложен, но дает более точные результаты. Обычно для определения величины элементов денежного потока могут применяться следующие методы:

Фиксация на определенном уровне;

Экстраполяция с корректировкой простого тренда;

Поэлементное планирование;

Привязка к определенному финансовому показателю (величине задолженности, выручке и т.п.).

Прогнозирование денежных потоков может осуществляться по-разному - это зависит прежде всего от объема информации, которой обладает оценщик. Обычно при поэлементном планировании все элементы денежного потока находятся в тесной взаимоувязке: так, величина прибыли во многом определяется величиной амортизационных отчислений и процентными выплатами по кредитам; в свою очередь, амортизационные отчисления зависят от объема капитальных вложений; величина издержек по долгосрочным кредитам зависит от размера долгосрочной задолженности.

Таким образом, составленные прогнозы выручки, себестоимости, амортизации позволяют рассчитать величину балансовой прибыли, которая будет уменьшена на ставку налога на прибыль, и в результате оценщик получит величину чистой прибыли.

Рассмотрим порядок оценки изменения собственного оборотного капитала. Собственный оборотный капитал - это денежные суммы, вкладываемые в оборотные средства предприятия, они определяются как разница между текущими активами и пассивами. Величина текущих активов во многом определяется размером выручки компании и находится в прямой зависимости от нее. В свою очередь, размер текущих пассивов в определенной степени зависит от текущих активов, так как они используются для приобретения товарных запасов и погашения дебиторской задолженности. Следовательно, и текущие активы, и текущие пассивы зависят от величины выручки, поэтому прогнозную величину собственного оборотного капитала можно определять в процентах к выручке.

4-й этап. Расчет ставки дисконтирования.

Ставка дисконтирования - это ставка, используемая для пересчета будущих доходов в текущую стоимость (стоимость на дату оценки). Основное ее предназначение - учесть возможные риски, с которыми может столкнуться инвестор при вложении капитала в оцениваемый бизнес. Под инвестиционным риском понимают вероятность того, что фактический доход предприятия в будущем не совпадет с прогнозным. Методология расчета ставки дисконтирования основана на выявлении и адекватной оценке рисков, присущих конкретному бизнесу. При этом все риски традиционно делятся на систематические, или присущие всем элементам экономики (инфляция, политическая и экономическая нестабильность и др.), и несистематические, или присущие только конкретному виду бизнеса (например, производство алюминия в большей степени зависит от тарифов на электроэнергию, чем выращивание картофеля).

Выбор ставки дисконтирования определяется видом спрогнозированного денежного потока.

При использовании денежного потока для собственного капитала ставка дисконтирования должна быть определена для соб

ственного капитала либо по модели оценки капитальных активов, либо методом кумулятивного построения. Если составляется прогноз денежного потока для инвестированного капитала, то ставка определяется методом средневзвешенной стоимости капитала.

Модель оценки капитальных активов (САРМ) была разработана на целом ряде допущений, основным из которых является предположение о наличии эффективного рынка капитала и совершенной конкуренции инвесторов. Основная посылка модели: инвестор приемлет риск только в том случае, если в будущем получит дополнительную выгоду на вложенный капитал по сравнению с безрисковым вложением.

Уравнение модели оценки капитальных активов выглядит следующим образом:

Я = Яг+ В (Ят - Я) + Я1 + 52 + С,

где Л - требуемая инвестором ставка дохода; Щ - безрисковая ставка дохода; Р - коэффициент «бета»; Кт - общая доходность рынка в целом; ^ - премия за риск инвестирования в малую компанию; ?2 - премия за риск, характерный для конкретной компании; С - премия за страновой риск.

Безрисковая ставка доходности рассчитывается по инвестициям с гарантированной ставкой дохода и высокой степенью ликвидности. К таким вложениям обычно относят инвестиции в государственные ценные бумаги (долговые обязательства). В развитых странах к ним обычно относят долговые облигации правительства со сроком погашения 5-10 лет.

В российской практике в качестве безрисковой ставки используются, например, ставка по валютным депозитам Сбербанка, доходность еврооблигаций либо безрисковая ставка других стран с прибавлением премии за страновой риск.

Систематический риск возникает в результате воздействия макроэкономических и политических факторов на деятельность компании и фондовый рынок. Эти факторы оказывают влияние на все субъекты хозяйствования, поэтому их влияние нельзя целиком устранить путем диверсификации. Коэффициент «бета» (Р) позволяет учесть фактор систематического риска. Данный коэффициент представляет меру чувствительности акций рассматриваемой компании к систематическому риску, отражая изменчивость цен акций данной компании относительно движения фондового рынка в целом.

Как правило, р рассчитывают на основе ретроспективной информации фондового рынка за последние 5-10 лет. Однако история российского фондового рынка (представленного, например, РТС) насчитывает всего 5 лет, поэтому при расчете р необходимо

рассматривать динамику фондового рынка за весь период его существования.

Следует отметить, что существует расчет р на основе фундаментальных показателей. При этом рассматривается и определяется совокупность рисков: факторы финансового риска (ликвидность, стабильность дохода, долгосрочная и текущая задолженность, доля на рынке, диверсификация клиентуры и продукции, территориальная диверсификация), отраслевые факторы риска (государственное регулирование, цикличный характер производства, барьеры вступления в отрасль), общеэкономические факторы риска (уровень инфляции, процентные ставки, обменные курсы, изменения государственной политики). Применение данного метода в значительной степени субъективно, зависит от аналитика, использующего этот метод, и требует от него глубоких знаний и опыта.

В случаях когда фондовый рынок не развит, а предприятие-аналог найти сложно, расчет ставки дисконтирования для денежного потока для собственного капитала возможен на основе модели кумулятивного построения. Модель подразумевает оценку определенных факторов, порождающих риск недополучения запланированных доходов. За основу расчета берется безрисковая норма доходности, а затем к ней добавляется суммарная премия за риски, присущие оцениваемому бизнесу.

Западная теория определила перечень основных факторов, которые должны быть проанализированы оценщиком: качество руководства, размер компании, финансовая структура, диверсификация производственная и территориальная, диверсификация клиентуры, доходы (рентабельность и прогнозируемость) и прочие особенные риски. По каждому фактору риска устанавливается премия в размере от 0 до 5%.

Использование данной модели предполагает наличие у оценщика больших знаний и опыта, а применение необоснованных значений факторов риска может привести к ошибочным выводам.

Если основу расчета стоимости компании составляют денежные потоки для инвестированного капитала, то ставка дисконтирования рассчитывается по модели средневзвешенной стоимости капитала. Под средневзвешенной стоимостью капитала понимается ставка доходности, обеспечивающая расходы, связанные с привлечением собственного и заемного капиталов. Средневзвешенная доходность зависит как от расходов на единицу привле- | ченных собственных и заемных средств, так и от долей этих средств в капитале компании. В самом общем виде формула расчета средневзвешенной стоимости капитала (К) может быть представлена таким образом:

где (1е - доля собственных средств в инвестированном капитале; / - ставка дохода на собственный капитал; йк - доля заемных средств в инвестированном капитале; 1к - стоимость привлечения заемного капитала (проценты по долгосрочным кредитам); Тт - ставка налога на прибыль.

В качестве ставки дохода на собственный капитал выступает ставка дисконтирования, рассчитанная в моделях САРМ и кумулятивного построения. Стоимость заемных средств представляет собой среднюю ставку процента по всем долгосрочным кредитам компании.

5-й этап. Расчет остаточной стоимости.

Данная стоимость (Р^ст) может быть определена следующими основными методами в зависимости от перспектив развития предприятия:

1) методом расчета по ликвидационной стоимости - если в постпрогнозный период рассматривается возможность ликвидации компании с последующей продажей имеющихся активов;

2) методами оценки предприятия как действующего:

Р^ определяется по модели Гордона - отношением величины денежного потока в постпрогнозный период к ставке капитализации, которая, в свою очередь, определяется как разница между ставкой дисконтирования и долгосрочными темпами роста;

Определяется по методу чистых активов, который ориентирован на изменение стоимости имущества. Размер чистых активов на конец прогнозного периода определяется путем корректировки величины чистых активов на начало первого года прогнозного периода на величину денежного потока, полученного компанией за весь прогнозный период. Применение этого метода целесообразно для предприятий фондоемких отраслей;

Прогнозируется стоимость предполагаемой продажи.

Наиболее применимой является модель Гордона, которая основана на прогнозе получения стабильных доходов в остаточный период и предполагает, что величины износа и капиталовложений равны.

Формула расчета следующая:

где V- стоимость в постпрогнозный период; СР- денежный поток доходов за первый год постпрогнозного периода; Я - ставка дисконтирования; g- долгосрочные темпы роста денежного потока.

6-й этап. Расчет суммарной дисконтированной стоимости дохода.

Рыночную стоимость бизнеса методом дисконтирования денежных потоков можно представить следующей формулой:

РУ= 22 /„/(1 + К) где РУ - рыночная стоимость компании; 1п - денежный поток в п-й год прогнозного периода; Я - ставка дисконтирования; У- остаточная стоимость компании на конец прогнозного периода; у - последний год прогнозного периода.

Необходимо отметить особенность процесса: дисконтирование остаточной стоимости производится на конец года; если поток сконцентрирован на иную дату, в показатель степени п в знаменателе дроби необходимо внести корректировку, например, для середины года показатель будет иметь вид и - 0,5.

ДЕНЕЖНЫЙ ПОТОК - разница между доходами и издержками экономического субъекта, выраженная в разнице между полученными и сделанными платежами.

Денежный поток для собственного капитала формируется, исходя:

1) из анализа сроков, размеров и условий платежей и поступлений, предусмотренных уже заключенными предприятием закупочными, сбытовыми, трудовыми, строительными, арендными и кредитными договорами и контрактами;

2) из будущей прогнозной доходности предприятия и будущей потребности в инвестициях.

На основе денежного потока для собственного капитала определяется рыночная стоимость собственных средств компании.

Рыночная стоимость бизнеса во многом зависит от того, какие у него перспективы. При определении рыночной стоимости бизнеса учитывается только та часть его капитала, которая может приносить доходы в той или иной форме в будущем. При этом очень важно, когда именно собственник будет получать данные доходы, и с каким риском сопряжено их получение. Эти факторы, влияющие на оценку бизнеса, позволяет учесть метод дисконтированных денежных потоков (метод ДДП). Применяя метод дисконтированного денежного потока, можно оперировать в расчетах либо так называемым денежным потоком для собственного капитала, либо денежным потоком для всего инвестируемого капитала. Вне зависимости от типа денежного потока, при корректном и последовательном применении процедур метода и соответствующих ставок дисконтирования, результаты расчетов должны совпадать. Денежный поток для собственного капитала(полный денежный поток), работая с которым, можно непосредственно оценивать рыночную стоимость собственного капитала предприятия (что и представляет собой рыночную стоимость последнего), отражает в своей структуре планируемый способ финансирования стартовых и последующих инвестиций, обеспечивающих жизненный цикл продукта (бизнес линии). Иначе говоря, этот показатель дает возможность определить, сколько и на каких условиях будет привлекаться для финансирования инвестиционного процесса заемных средств. Применительно к каждому будущему периоду в нем учитываются ожидаемые прирост долгосрочной задолженности предприятия (приток вновь взятых взаймы кредитных фондов), уменьшение обязательств предприятия (отток средств вследствие планируемого на данный будущий период погашения части основного долга по ранее взятым кредитам), выплата процентов по кредитам в порядке их текущего обслуживания. Поскольку доля и стоимость заемных средств в финансировании бизнеса (инвестиционного проекта) здесь учтены уже в самом прогнозируемом денежном потоке, то дисконтирование ожидаемых денежных потоков (если это «полные денежные потоки») может происходить по ставке дисконта, равной требуемой инвестором (с учетом рисков) доходности вложения только его собственных средств, т.е. по так называемой ставке дисконта для собственного капитала, которая в дальнейшем (по умолчанию) будет называться просто «ставкой дисконта». Применяя модель денежного потока для всего инвестируемог капитала , мы условно не различаем собственный и заемный капитал предприятия и считаем совокупный денежный поток. Исходя из этого, мы прибавляем к денежному потоку выплаты процентов по задолженности, которые не входят в величину чистой прибыли предприятия. Поскольку проценты по задолженности вычитались из прибыли до уплаты налогов, возвращая их назад, уменьшают их сумму на величину налога на прибыль. Итогом расчета по этой модели является рыночная стоимость всего инвестированного капитала предприятия. Таким образом, согласно методу дисконтированных денежных потоков, стоимость предприятия определяется на основе будущих, а не прошлых денежных потоков. Поэтому основная задача оценки – сделать прогноз денежного потока (на основе прогнозных отчетов о движении денежных средств) на какой-то будущий временной период, начиная с текущего года.

Рассмотрим содержание перечисленных этапов оценки. 1-й этап. Определение длительности прогнозного периода.Если оцениваемый бизнес может существовать неопределенно. долго, прогнозирование на достаточно длительный срок даже при стабильной экономике затруднительно.

Поэтому весь срок функционирования компании делят на два периода: прогнозный, когда оценщик с достаточной точностью определяет динамику развития компании, и постпрогнозный (остаточный), когда рассчитывается некий средний умеренный темп роста.

Важно правильно определить продолжительность прогнозного периода, при этом учитываются возможность составления реалистичного прогноза денежных потоков и динамика доходов в первые годы.

2-й этап. Выбор модели денежного потока.

При оценке бизнеса применяется либо модель денежного потока для собственного капитала, либо модель денежного потока для инвестированного капитала.

Денежный поток (ДП) для собственного капитала рассчитывается следующим образом:

ДП = Чистая прибыль + Амортизация +(-) Уменьшение (прирост) собственного оборотного капитала - Капитальные вложения + (-) Прирост (уменьшение) долгосрочной задолженности.

Расчет, основу которого составляет денежный поток для инвестированного капитала, позволяет определить суммарную рыночную стоимость собственного капитала и долгосрочной задолженности.

Денежный поток для инвестированного капитала определяется по формуле

ДП = Прибыль после налогообложения + Амортизационные отчисления +(-) Уменьшение (прирост) собственного оборотного капитала - Капитальные вложения.

Следует учесть, что при расчете денежного потока на весь капитал необходимо к величине чистой прибыли добавить проценты на обслуживание долга, скорректированные на ставку налога на прибыль, так как инвестированный капитал работает не только на создание прибыли, но и на выплату процентов по кредитам.

Денежный поток можно прогнозировать как на номинальной основе (в текущих ценах), так и с учетом фактора инфляции.

3-й этап. Расчет денежного потока для каждого прогнозного года.

На этом этапе анализируется информация о планах руководства по развитию компании в ближайшие годы и о динамике стоимостных и натуральных показателей работы предприятия за два-четыре года, предшествующих дате оценки. Эта информация сопоставляется с отраслевыми тенденциями для определения реалистичности планов и стадии жизненного цикла компании.

Существуют два основных подхода к прогнозированию денежного потока: поэлементный и целостный. Поэлементный подход допускает прогнозирование каждой составляющей денежного потока. Целостный подход предполагает расчет величины денежного потока в ретроспективный период и его дальнейшую экстраполяцию, которая может проводиться на два-три года вперед.

Поэлементный подход более сложен, но дает более точные результаты. Обычно для определения величины элементов денежного потока могут применяться следующие методы:

Фиксация на определенном уровне;

Экстраполяция с корректировкой простого тренда;

Поэлементное планирование;

Привязка к определенному финансовому показателю (величине задолженности, выручке и т.п.).

Прогнозирование денежных потоков может осуществляться по-разному - это зависит прежде всего от объема информации, которой обладает оценщик. Обычно при поэлементном планировании все элементы денежного потока находятся в тесной взаимоувязке: так, величина прибыли во многом определяется величиной амортизационных отчислений и процентными выплатами по кредитам; в свою очередь, амортизационные отчисления зависят от объема капитальных вложений; величина издержек по долгосрочным кредитам зависит от размера долгосрочной задолженности.

Таким образом, составленные прогнозы выручки, себестоимости, амортизации позволяют рассчитать величину балансовой прибыли, которая будет уменьшена на ставку налога на прибыль, и в результате оценщик получит величину чистой прибыли.

Рассмотрим порядок оценки изменения собственного оборотного капитала. Собственный оборотный капитал - это денежные суммы, вкладываемые в оборотные средства предприятия, они определяются как разница между текущими активами и пассивами. Величина текущих активов во многом определяется размером выручки компании и находится в прямой зависимости от нее. В свою очередь, размер текущих пассивов в определенной степени зависит от текущих активов, так как они используются для приобретения товарных запасов и погашения дебиторской задолженности. Следовательно, и текущие активы, и текущие пассивы зависят от величины выручки, поэтому прогнозную величину собственного оборотного капитала можно определять в процентах к выручке.

4-й этап. Расчет ставки дисконтирования.

Ставка дисконтирования - это ставка, используемая для пересчета будущих доходов в текущую стоимость (стоимость на дату оценки). Основное ее предназначение - учесть возможные риски, с которыми может столкнуться инвестор при вложении капитала в оцениваемый бизнес. Под инвестиционным риском понимают вероятность того, что фактический доход предприятия в будущем не совпадет с прогнозным. Методология расчета ставки дисконтирования основана на выявлении и адекватной оценке рисков, присущих конкретному бизнесу. При этом все риски традиционно делятся на систематические, или присущие всем элементам экономики (инфляция, политическая и экономическая нестабильность и др.), и несистематические, или присущие только конкретному виду бизнеса (например, производство алюминия в большей степени зависит от тарифов на электроэнергию, чем выращивание картофеля).

Выбор ставки дисконтирования определяется видом спрогнозированного денежного потока.

При использовании денежного потока для собственного капитала ставка дисконтирования должна быть определена для соб

ственного капитала либо по модели оценки капитальных активов, либо методом кумулятивного построения. Если составляется прогноз денежного потока для инвестированного капитала, то ставка определяется методом средневзвешенной стоимости капитала.

Модель оценки капитальных активов (САРМ) была разработана на целом ряде допущений, основным из которых является предположение о наличии эффективного рынка капитала и совершенной конкуренции инвесторов. Основная посылка модели: инвестор приемлет риск только в том случае, если в будущем получит дополнительную выгоду на вложенный капитал по сравнению с безрисковым вложением.

Уравнение модели оценки капитальных активов выглядит следующим образом:

Я = Яг+ В (Ят - Я) + Я1 + 52 + С,

где Л - требуемая инвестором ставка дохода; Щ - безрисковая ставка дохода; Р - коэффициент «бета»; Кт - общая доходность рынка в целом; ^ - премия за риск инвестирования в малую компанию; ?2 - премия за риск, характерный для конкретной компании; С - премия за страновой риск.

Безрисковая ставка доходности рассчитывается по инвестициям с гарантированной ставкой дохода и высокой степенью ликвидности. К таким вложениям обычно относят инвестиции в государственные ценные бумаги (долговые обязательства). В развитых странах к ним обычно относят долговые облигации правительства со сроком погашения 5-10 лет.

В российской практике в качестве безрисковой ставки используются, например, ставка по валютным депозитам Сбербанка, доходность еврооблигаций либо безрисковая ставка других стран с прибавлением премии за страновой риск.

Систематический риск возникает в результате воздействия макроэкономических и политических факторов на деятельность компании и фондовый рынок. Эти факторы оказывают влияние на все субъекты хозяйствования, поэтому их влияние нельзя целиком устранить путем диверсификации. Коэффициент «бета» (Р) позволяет учесть фактор систематического риска. Данный коэффициент представляет меру чувствительности акций рассматриваемой компании к систематическому риску, отражая изменчивость цен акций данной компании относительно движения фондового рынка в целом.

Как правило, р рассчитывают на основе ретроспективной информации фондового рынка за последние 5-10 лет. Однако история российского фондового рынка (представленного, например, РТС) насчитывает всего 5 лет, поэтому при расчете р необходимо

рассматривать динамику фондового рынка за весь период его существования.

Следует отметить, что существует расчет р на основе фундаментальных показателей. При этом рассматривается и определяется совокупность рисков: факторы финансового риска (ликвидность, стабильность дохода, долгосрочная и текущая задолженность, доля на рынке, диверсификация клиентуры и продукции, территориальная диверсификация), отраслевые факторы риска (государственное регулирование, цикличный характер производства, барьеры вступления в отрасль), общеэкономические факторы риска (уровень инфляции, процентные ставки, обменные курсы, изменения государственной политики). Применение данного метода в значительной степени субъективно, зависит от аналитика, использующего этот метод, и требует от него глубоких знаний и опыта.

В случаях когда фондовый рынок не развит, а предприятие-аналог найти сложно, расчет ставки дисконтирования для денежного потока для собственного капитала возможен на основе модели кумулятивного построения. Модель подразумевает оценку определенных факторов, порождающих риск недополучения запланированных доходов. За основу расчета берется безрисковая норма доходности, а затем к ней добавляется суммарная премия за риски, присущие оцениваемому бизнесу.

Западная теория определила перечень основных факторов, которые должны быть проанализированы оценщиком: качество руководства, размер компании, финансовая структура, диверсификация производственная и территориальная, диверсификация клиентуры, доходы (рентабельность и прогнозируемость) и прочие особенные риски. По каждому фактору риска устанавливается премия в размере от 0 до 5%.

Использование данной модели предполагает наличие у оценщика больших знаний и опыта, а применение необоснованных значений факторов риска может привести к ошибочным выводам.

Если основу расчета стоимости компании составляют денежные потоки для инвестированного капитала, то ставка дисконтирования рассчитывается по модели средневзвешенной стоимости капитала. Под средневзвешенной стоимостью капитала понимается ставка доходности, обеспечивающая расходы, связанные с привлечением собственного и заемного капиталов. Средневзвешенная доходность зависит как от расходов на единицу привле- | ченных собственных и заемных средств, так и от долей этих средств в капитале компании. В самом общем виде формула расчета средневзвешенной стоимости капитала (К) может быть представлена таким образом:

где (1е - доля собственных средств в инвестированном капитале; / - ставка дохода на собственный капитал; йк - доля заемных средств в инвестированном капитале; 1к - стоимость привлечения заемного капитала (проценты по долгосрочным кредитам); Тт - ставка налога на прибыль.

В качестве ставки дохода на собственный капитал выступает ставка дисконтирования, рассчитанная в моделях САРМ и кумулятивного построения. Стоимость заемных средств представляет собой среднюю ставку процента по всем долгосрочным кредитам компании.

5-й этап. Расчет остаточной стоимости.

Данная стоимость (Р^ст) может быть определена следующими основными методами в зависимости от перспектив развития предприятия:

1) методом расчета по ликвидационной стоимости - если в постпрогнозный период рассматривается возможность ликвидации компании с последующей продажей имеющихся активов;

2) методами оценки предприятия как действующего:

Р^ определяется по модели Гордона - отношением величины денежного потока в постпрогнозный период к ставке капитализации, которая, в свою очередь, определяется как разница между ставкой дисконтирования и долгосрочными темпами роста;

Определяется по методу чистых активов, который ориентирован на изменение стоимости имущества. Размер чистых активов на конец прогнозного периода определяется путем корректировки величины чистых активов на начало первого года прогнозного периода на величину денежного потока, полученного компанией за весь прогнозный период. Применение этого метода целесообразно для предприятий фондоемких отраслей;

Прогнозируется стоимость предполагаемой продажи.

Наиболее применимой является модель Гордона, которая основана на прогнозе получения стабильных доходов в остаточный период и предполагает, что величины износа и капиталовложений равны.

Формула расчета следующая:

где V- стоимость в постпрогнозный период; СР- денежный поток доходов за первый год постпрогнозного периода; Я - ставка дисконтирования; g- долгосрочные темпы роста денежного потока.

6-й этап. Расчет суммарной дисконтированной стоимости дохода.

Рыночную стоимость бизнеса методом дисконтирования денежных потоков можно представить следующей формулой:

РУ= 22 /„/(1 + К) где РУ - рыночная стоимость компании; 1п - денежный поток в п-й год прогнозного периода; Я - ставка дисконтирования; У- остаточная стоимость компании на конец прогнозного периода; у - последний год прогнозного периода.

Необходимо отметить особенность процесса: дисконтирование остаточной стоимости производится на конец года; если поток сконцентрирован на иную дату, в показатель степени п в знаменателе дроби необходимо внести корректировку, например, для середины года показатель будет иметь вид и - 0,5.